目次

-

まずは相続税のポイントについて知っておきましょう

-

贈与を利用した相続対策を考える

-

「守る相続」から「活用する相続」へ

これからの相続の形です

まずは相続税のポイントについて知っておきましょう

現金よりも不動産資産の方が相続税評価額は低い

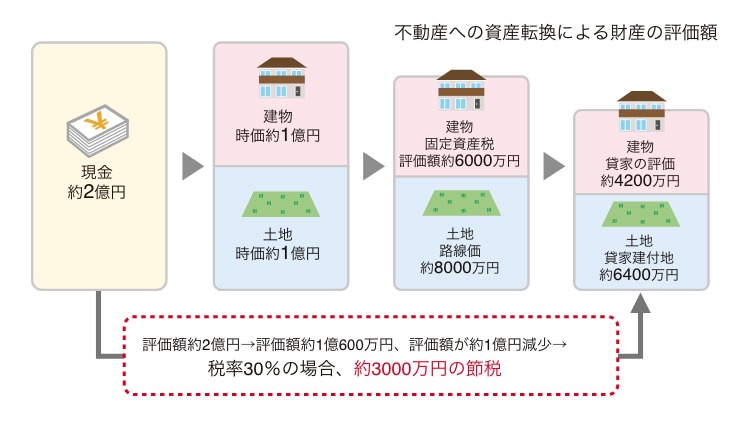

相続税には独自の評価基準があり、評価額の高い財産を低い財産へ転換させ、納税額を少なくしようというのが相続対策と呼ばれるものです。そして相続税評価額が低い財産の代表例が、土地や家屋などの不動産です。現在の相続税評価基準で土地を評価すると、通常の売買価額のおよそ80%程度になるとされています。

そこで、現金や預貯金などの金融資産を多く持っている人は、土地や家屋といった不動産に資産を転換することで、節税効果を生み出すことができます。例えば、預金の5000万円はそのまま5000万円と評価されますが、5000万円で不動産を買うと評価額が下がり、その分相続税が低減できるという計算です。また空地や駐車場に利用している土地と比べて、自宅や賃貸住宅が建っている土地は、さらに評価を下げることができます。

まず建物に関しては、固定資産税の評価額を元に計算され、時価の60〜70%程度で評価されます。さらに賃貸住宅を建てた場合は、借地権割合に借家権割合をかけた分だけその土地の評価額が下がります。借地権割合は、60~70%程度といわれていますので、大幅な評価減が期待できます。

このように、相続税対策を行なうためには相続資産の評価減を行うことが基本です。この基本を把握した上で、まずはどれくらい相続税がかかるのかを調べることからはじめましょう。

ピンチアウトで拡大できます

不動産を有効に利用するなら小規模宅地等の特例を

小規模宅地等の特例とは、一定の要件を満たす土地については50%~80%もの相続税の評価額を減額するものです。さらにこの小規模宅地等の特例には、「居住用」「事業用」「貸付事業用」と3つの種類があり、それぞれを組み合わせることができます。

所有の土地建物に関わることですので、ぜひ把握しておきましょう。

相続税が発生するケースは10人に1人というデータなどもありますが、小規模宅地等の特例の条件が厳しくなり、相続税が発生するケースも増加しています。まずはご自身にどれくらいの資産があるのかを調べ、どのように対策していけばよいかを信頼できるプロに相談することをお勧めします。

この記事は会員限定です。無料の会員登録で続きをお読みいただけます。

無料の会員登録で記事の続きを読む

ログインする

無料の会員登録で、この記事以外にも

土地活用ラウンジ内のすべての記事や動画をご覧いただけます。

あわせて読みたい記事

土地活用・賃貸経営に関すること、

何でもご相談ください

ミサワホームの賃貸住宅を実際に見学できます。見学会で経営のヒントを見つけて、疑問や不安を解消しませんか。ミサワホームでは、 全国各地に賃貸住宅などのモデルルームをご用意しております。

ご自宅にいながらメールフォームや電話、さらにビデオ通話を利用してご相談いただけます。土地活用のプロがしっかりサポートいたします。お気軽にご相談ください。